Płatności ratalne to metoda, która w ostatnim czasie zyskała na popularności. W 2020 roku wybór rat wzrósł aż o 170%. Zapoznaj się z wywiadem z Marcinem Mikołajczakiem i Sebastianem Wrońskim z Banku Pekao S.A. Dowiedz się, dlaczego raty stały się tak popularne, jak je wdrożyć i promować w swoim sklepie.

Marta Kwiatkowska (Tpay): Raty to stare rozwiązanie, ale coraz bardziej popularne. Co jest tego powodem i czy widzicie tę rosnącą popularność u siebie?

Marcin Mikołajczak: Banki wprowadziły około 30 lat temu. Na początku korzystały z nich głównie sklepy stacjonarne, bo sprzedaży internetowej wówczas nie było. Produkt ten stał się bardziej popularny, kiedy sieci handlowe wpadły na pomysł, żeby nie sprzedawać rat z kosztem dla klienta, skoro można przygotować produkt, który będzie dla klienta darmowy - tzw. raty zero procent. Wówczas nastał prawdziwy boom na zakupy ratalne w formie kredytu ratalnego, ale były też takie opcje w karcie kredytowej.

I rzeczywiście, dane Biura Informacji Kredytowej potwierdzają, że kredyty ratalne w Polsce są bardzo popularne i wzrost każdego roku sięga około 30%. Jest to dzisiaj właściwie jedyna kategoria kredytowa, która rośnie, bo zarówno kredyty mieszkaniowe, gotówkowe, jak i te w kartach kredytowych nie odnotowują wzrostów, a jedynie spadki. Tak więc kredyty ratalne są bardzo popularne i klienci bardzo lubią ten produkt.

Taka forma płatności jest popularna również w przypadku zakupu małych produktów. Przykładem może być mała elektronika, której koszt możemy rozkłożyć na raty zero procent. Czy uważacie, że to rozwiązanie jest niezbędne także w e-commerce?

Marcin Mikołajczak: Zdecydowanie,raty online pozwalają zwiększyć koszyk zakupów - klient kwotę zakupów może sobie podzielić na 10, 20 czy nawet 60 rat i wówczas ten koszt jest dla niego niemal nieodczuwalny. Czyli może sobie wybrać lepszy jakościowo produkt, który najczęściej jest droższy, albo może zrobić większe zakupy i płatność rozłożyć na raty. Jest to jedna z korzyści.

To, co również podnosi konwersję, to to, że my lubimy mówić nie o takim standardowym bankowym procesie kredytowym, tylko de facto o płatności takiej, jak BLIK, karta, co jest procesem bardzo prostym dla klienta, bez dodatkowych dokumentów czy formalności.

Skorzystania z rat podczas zakupów online to praktycznie parę kliknięć więcej w panelu transakcyjnym. Dawniej proces ratalny to były długie formalności i oczekiwanie, a teraz możemy to zrobić w pięć minut, nawet z telefonu. Jak ten proces wygląda z Pekao?

Marcin Mikołajczak: Proces jest bardzo prosty. Wdrażając ten produkt myśleliśmy głównie o tym, żeby zaspokoił i spełnił oczekiwania tych klientów, którzy korzystają przede wszystkim z mobile’a.

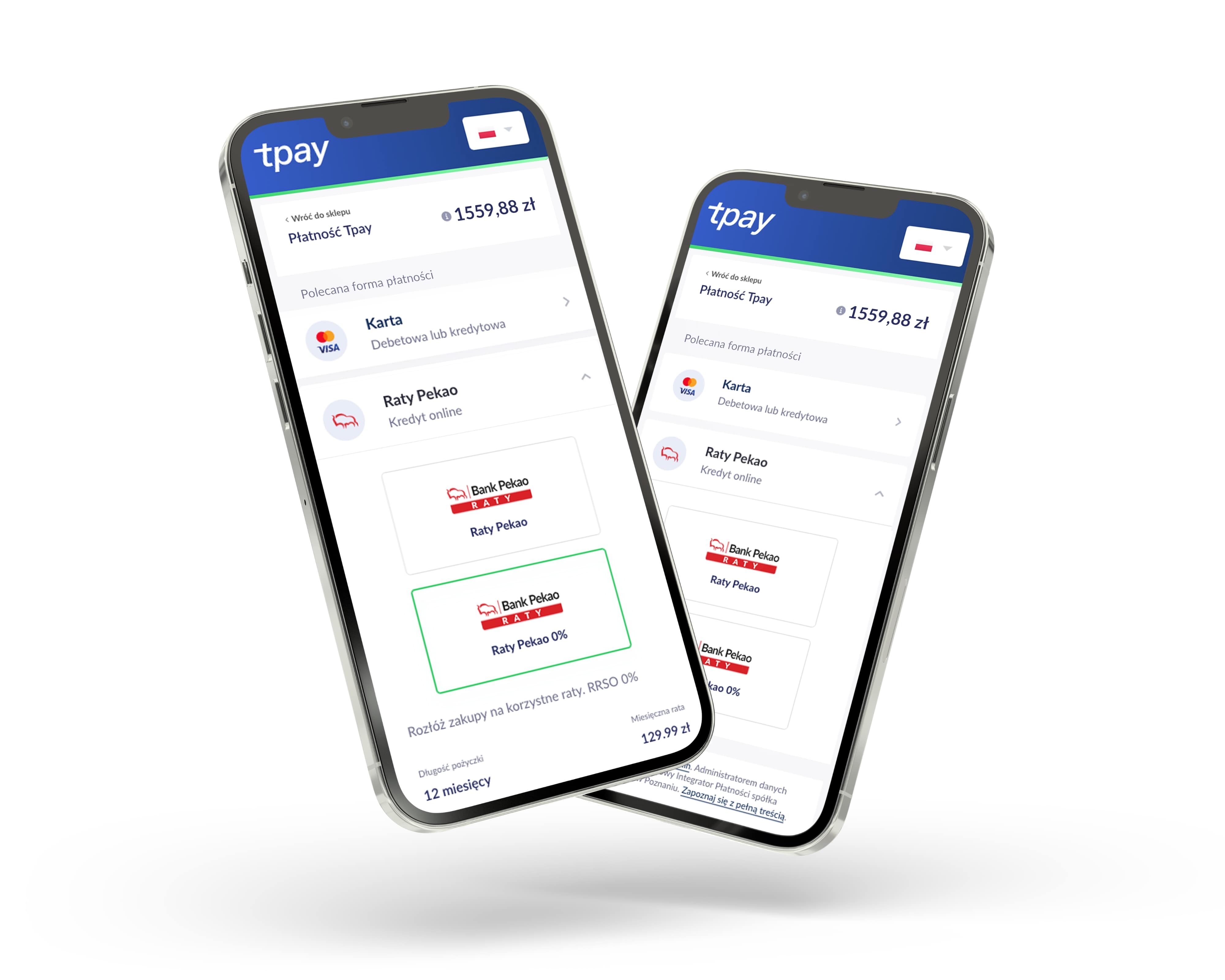

Najpierw klient robi zakupy w sklepie, wkłada produkty do koszyka i w momencie, gdy chce wybrać opcję płatności, w bramce płatniczej Tpay znajduje metodę „Raty Pekao”. Po wybraniu jej, klient wypełnia krótki wniosek kredytowy. Tam są właściwie do podania tylko dane takie jak: imię, nazwisko, dane z dowodu osobistego i informacje o swoim pracodawcy. Czyli są to dane, które każdy z nas pamięta. W kolejnym kroku wniosek jest elektronicznie przesyłany do banku i po paru chwilach pojawia się decyzja kredytowa.

Przedostatnim krokiem jest potwierdzenie tożsamości. Pekao przygotowało dla klientów kilka możliwych metod weryfikacji tożsamości. Klient wybiera taką, która jest dla niego najbardziej wygodna. Weryfikacja, oczywiście, również jest zdalna i po chwili klient ma do podpisania umowę kodem SMS i tu właściwie, z punktu widzenia banku, ten proces się kończy.

My do Tpay przelewamy środki z tytułu tego kredytu, a Tpay rozlicza się ze sklepem, co pozwala sprzedawcy rozpocząć proces dostarczenia zakupów do klienta. Choć jest to nowy produkt, to już widzimy, że płatność za zakupy realizowana jest średnio do minuty, więc proces jest bardzo szybki, prosty i bezpieczny dla klienta.

Jak standardowa płatność, tylko że nie musimy od razu ponosić kosztów. Wspomniałeś o weryfikacji, powiedz, na czym polega wideo weryfikacja, bo wiem, że macie taką?

Sebastian Wroński: Wideo weryfikacja w banku Pekao funkcjonuje od kilku lat, więc to nie jest nowe narzędzie. Polega na tym, że klient na dedykowanej aplikacji Pekao robi zdjęcie dowodu osobistego, a później aplikacja prosi go o zbliżenie twarzy do smartfona. W ten sposób analizuje, czy zdjęcie z dowodu osobistego zgadza się ze zdjęciem, które zrobił w aplikacji.

Można powiedzieć, że technologia jest na tyle dograna, że starsze zdjęcia z dowodu osobistego i twarz osoby, którą klient w danym momencie pokazuje w aplikacji, są rozpoznawalne. Polecamy więc to rozwiązanie.

Marcin Mikołajczak: Dodam do tego, że ten proces został wdrożony w 2019 roku, kiedy wybuchła pandemia i byliśmy chyba pierwszym bankiem, który rozpoczął otwieranie konta „na selfie”. Od tego czasu już kilkaset klientów otworzyło u nas konto w tym procesie.

A pod kątem popularności, gdybyście mieli porównać, to czy ta wideo weryfikacja może zastąpić tradycyjny przelew, czy jednak częściej wybierane jest standardowe rozwiązanie?

Marcin Mikołajczak: Na razie częściej jest wybierane to standardowe rozwiązanie, ale sądzę, że wideo weryfikacja będzie coraz bardziej popularna. Może nie w kredytach ratalnych, ale w kredytach np. gotówkowych na wyższe kwoty, bo jest po prostu bezpieczniejsza.

Odnośnie płatności ratalnych w e-commerce, powiedzcie mi, jak to wygląda po stronie sprzedawcy? Czy on od razu dostaje środki? Czy to jest dla sprzedawcy w jakikolwiek sposób uciążliwe?

Marcin Mikołajczak: Z punktu widzenia sprzedawcy proces ten wygląda tak, jak wygląda każda płatność, czyli po podpisaniu przez klienta umowy, my podpisujemy status, że umowa jest podpisana. Tak jak sklep dostaje status o tym, że płatność BLIKIEM czy kartą kredytową zakończyła się sukcesem i otrzymuje środki, tak identycznie jest w przypadku tej metody płatności.

Tak więc z punktu widzenia sprzedawcy sytuacja nie różni się niczym od standardowej płatności.

Natomiast, wracając do poruszonego przez Ciebie pytania, jakie są korzyści dla sklepu internetowego, to ważne jest to, żeby sklep o możliwości płatności ratalnej nie informował tylko na check out, ale też na stronie głównej sklepu czy stronie produktowej. Przydatne do tego materiały są gotowe do pobrania na stronie Tpay.

To powoduje, że klient, robiąc zakupy, wie, że z takiego rodzaju płatności może skorzystać. Wtedy jest szansa, że kupi dany produkt czy że koszyk zakupowy będzie wyższy - szczególnie, że zazwyczaj mając towar w koszyku, już wiemy, jaką formą chcemy zapłacić, a jak widzimy możliwość ratalną dopiero w bramce płatniczej, to nie przynoszą one takich korzyści, jakie mogą, gdyby sklep informował o tym na początku.

Dowiedz się jak promować raty Pekao w swoim sklepie - tutaj!

A jak wygląda proces ewentualnego zwrotu i rozliczenia między Wami a sklepem? Czy to jest w jakikolwiek sposób kłopotliwe dla sklepu?

Marcin Mikołajczak: Klient ma prawo do zwrotu towaru w ciągu 14 dni do sprzedawcy. Sprzedawca poprzez Panel Akceptanta może dokonać zwrotu środków do Tpay, ten z kolei zwraca te środki do banku i my ten kredyt rozliczamy, aby klienci nie musieli nic spłacać. Te środki dostajemy z powrotem z tytułu odstąpienia od umowy klienta ze sprzedawcą.

Na co radzilibyście zwrócić uwagę sprzedawcy z racji wdrożenia rat w swoim sklepie?

Sebastian Wroński: Przede wszystkim musimy poinformować klienta, zanim podejmie decyzje zakupowe, o tym, że mamy kredyt ratalny w sklepie.

Pierwszy krok to oczywiście informacja dla klienta, już na samym początku wejścia do sklepu internetowego, że jest możliwość rat. Można zamieścić krótki baner z informacją o dostępnych kredytach ratalnych. Drugi krok: przy kartach produktowych można zamieścić krótką informację „sprawdź ratę” i klient od razu wie, że ten produkt może być rozłożony na raty, może je przeliczyć.

Po kliknięciu w przycisk „sprawdź ratę” pojawi się symulator rat, gdzie jest w stanie zobaczyć, jaki będzie koszt lub jaka będzie wysokość raty. Trzecim ważnym krokiem jest również poinformowanie klienta o możliwości kredytów ratalnych na podsumowaniu koszyka zakupowego, a czwarty krok, na ekranie finalizacji zakupów, to pokazanie kredytu ratalnego jako wyodrębnionej metody płatności.

Część klientów chciałaby się zapoznać z tym, co to jest kredyt ratalny, czy raty zero, i w jaki sposób to spłacać, a więc piąty krok to posiadanie podstrony, która zawiera informacje o samym procesie. Takie podstawowe pytania i odpowiedzi, które będą gotowe do wdrożenia na stronie.

Wspomnieliście o ratach “zero”. Płatności ratalnych jest bardzo dużo: raty zero, ale też raty odroczone oraz mix, czyli raty zero i odroczone. Które są najpopularniejsze? Co wynika z Waszych statystyk?

Sebastian Wroński: W naszej opinii najpopularniejsze są raty zero procent, bo nic tak nie wpływa pozytywnie na chęć zakupową, jak to, że zobaczy, że ma coś gratis lub na raty \zero procent. Natomiast należy tu wspomnieć, że raty “zero procent” klienta nic nie kosztują- koszt finansowania musi pokryć sklep internetowy.

Dlatego często zdarza się, że sklep internetowy długość rat robi do 10, 15, maksymalnie do 20, bo to jest spory koszt. W takim przypadku warto pomyśleć, aby dać klientowi wybór i nie ograniczać go, przykładowo, do 10 rat - zaproponować np. raty marżowe. Są to raty, przy których to nasz klient ponosi koszt zakupu, ale możemy je rozłożyć nawet do 60 rat. Czyli klient, wchodząc do sklepu, jeżeli będzie miał kilka możliwość do wyboru, co zwiększy prawdopodobieństwo, że zrobi zakupy.

Reasumując, raty “zero procent” i raty marżowe powinny obowiązkowo znaleźć się w sklepie, aby klient miał wybór

Jakiego rzędu koszty dla sklepu mogą wiązać się z ratami “zero procent”?

Sebastian Wroński: To zależy oczywiście od długości okresu kredytowania. Im dłuższy ten okres, tym koszt jest większy. Oscyluje to od kilku do kilkunastu procent.

Marcin Mikołajczak: Myślę, że ten koszt można porównywać do działań marketingowych, które sklepy podejmują, czyli inwestują w SEO, placement i inne kanały komunikacji. Raty “zero procent”, ogłoszone np. na jakimś profilu społecznościowym czy na stronie internetowej, pełnią dokładnie tę samą rolę.

Gdy obowiązują raty “zero procent”, liczba wniosków i klientów, którzy z tej formy płatności korzystają, wiąże się ze wzrostem nie kilkuprocentowym, lecz kilkunastoprocentowym. I - jak już to zostało powiedziane - można zarządzać tym w ten sposób, że darmowe raty dla klienta są na jakieś krótsze okresy, np. do 10 rat, a jeśli klient zobaczy na kalkulatorze, że kwota zakupów podzielona na 10 rat jest jednak dla niego za duża, to powinien mieć również możliwość wybraniarat płatnych z dłuższym okresem kredytowania.

Trzeba zatem trochę traktować to wszystko jako koszt marketingowy, który, tak czy inaczej, sklepy internetowe ponoszą.

Załóżmy, że mam swój sklep i chcę wdrożyć takie raty. Czy jest to skomplikowana procedura, jak przebiega cały proces?

Sebastian Wroński: Nie jest to skomplikowane. Wystarczy wejść do Panelu Akceptanta Tpay i włączyć tę metodę płatności. Oczywiście, to jest pierwszy krok i nie należy zapominać o tym, o czym mówiliśmy wcześniej, że klientowi należy już na wejściu do sklepu internetowego pokazać, że takie raty można w naszym sklepie znaleźć. Oczywiście, wszystkie informacje z pięciu kroków, o których wspominaliśmy, można znaleźć na stronach Tpay.

Tak, tam jest cała baza wiedzy, więc bez problemu nasi użytkownicy wszystko znajdą. Czy wiecie, kto jest takim standardowym użytkownikiem rat? Bierzemy je wszyscy, ale zapewne są jakieś ograniczenia?

Sebastian Wroński: Z rat, tak naprawdę, korzystają wszyscy w wieku produkcyjnym, ale najliczniejszą grupę stanowią osoby w wieku 35-44 lata. To oni najczęściej korzystają z kredytów, może dlatego, że mają najstabilniejszą sytuację zawodową. Ciekawostką może być fakt, że również internauci powyżej 65. roku życia, oczywiście te, które korzystają z internetu, znają ten produkt i korzystają z niego. Znają być może dlatego, że pewnie korzystały w przeszłości z kredytów ratalnych, tylko w formie stacjonarnej. Może dlatego nie boją się tego i są w stanie przejść proces w internecie.

Zapytam na zakończenie, jaka jest przyszłość rat w Polsce? Dużo się dzieje na tym polu, ale czy coś jeszcze może nas tutaj zaskoczyć?

Marcin Mikołajczak: Zapewne będą to jeszcze bardziej uproszczone procesy kredytowe, że będziemy zmierzać do przysłowiowego jednego kliknięcia. Przygotowując ten proces kredytowy w Pekao - bo jest to nowa linia biznesowa banku - postawiliśmy na UX i na to, by ograniczyć maksymalnie liczbę pól i danych, które muszą standardowo podać klienci. My pobieramy je z bazy danych zewnętrznych i myślę, że to będzie kierunek, do którego będziemy dążyć, aby jeszcze bardziej zmniejszyć liczbę pól, chociażby przez współpracę ze sklepami, integratorami płatności.

Dziękuję za rozmowę!