Karta płatnicza to jedna z trzech najczęściej wybieranych, jak i preferowanych metod płatności podczas zakupów w internecie. Na czym polega proces płatności kartą, czym jest chargeback i Click to Pay oraz jak rozwijają się płatności cykliczne? Poznaj szczegóły - bądź świadomym płatnikiem i/lub e-sprzedawcą!

Z tego artykułu dowiesz się:

- jakim powodzeniem cieszą się karty płatnicze podczas zakupów online i kto najchętniej z nich korzysta,

- na czym polega płatność kartą w internecie z perspektywy płatnika,

- czym jest cykliczna płatność kartą oraz na czym polega chargeback,

- czy karta płatnicza jest bezpieczną formą płatności podczas zakupów online.

Płatności natychmiastowe to grupa metod płatności, którą najczęściej Polacy wybierają do sfinalizowania swoich internetowych zakupów.

Kartą chętnie płacimy także w internecie

Raport "Jak Polacy lubią płacić online 2024/2025" (na grupie 809 internautów, którzy dokonują zakupów online i płacą za nie w sieci) pozwolił nam bliżej przyjrzeć się osobom, które wybierają karty płatnicze. Okazuje się, że 97% badanych przynajmniej raz płaciło kartą płatniczą w sieci. Natomiast 11% z nich najczęściej ją wybiera.

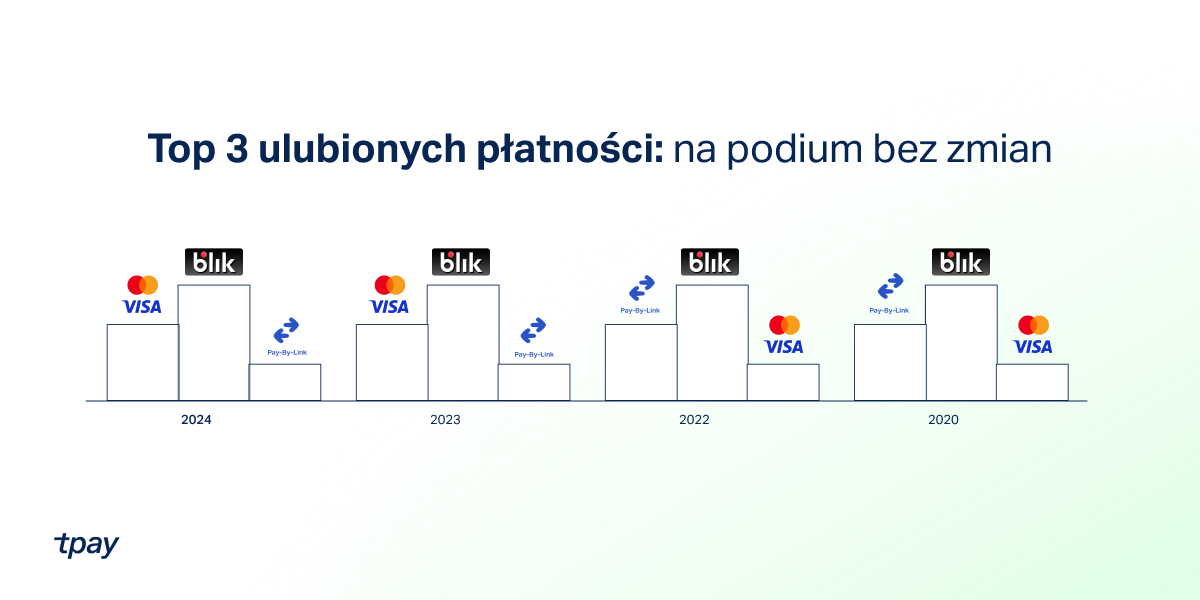

Płatność kartą po raz kolejny zagościła na podium ulubionych metod płatności w czwartej edycji raportu.

Płatność kartą online a grupy wiekowe

Grupa osób preferujących płatność kartą online jest zróżnicowana. Dominują w niej osoby powyżej 45. roku życia (32%), w pozostałych przedziałach wiekowych jest mniej popularna. Jeżeli chodzi o płeć, płatność kartą jako preferowaną wybrało więcej mężczyzn niż kobiet (14% w porównaniu do 8%).

Co powoduje, że płatnicy wybierający kartę, decydują się na tę metodę płatności? W naszym badaniu ankietowani wskazali, że przede wszystkim dlatego, iż jest szybka (45%) i wygodna (54%), ale także dlatego, że przyzwyczaili się do tego sposoby płacenia za zakupy (39%).

Na czym polega płatność kartą online

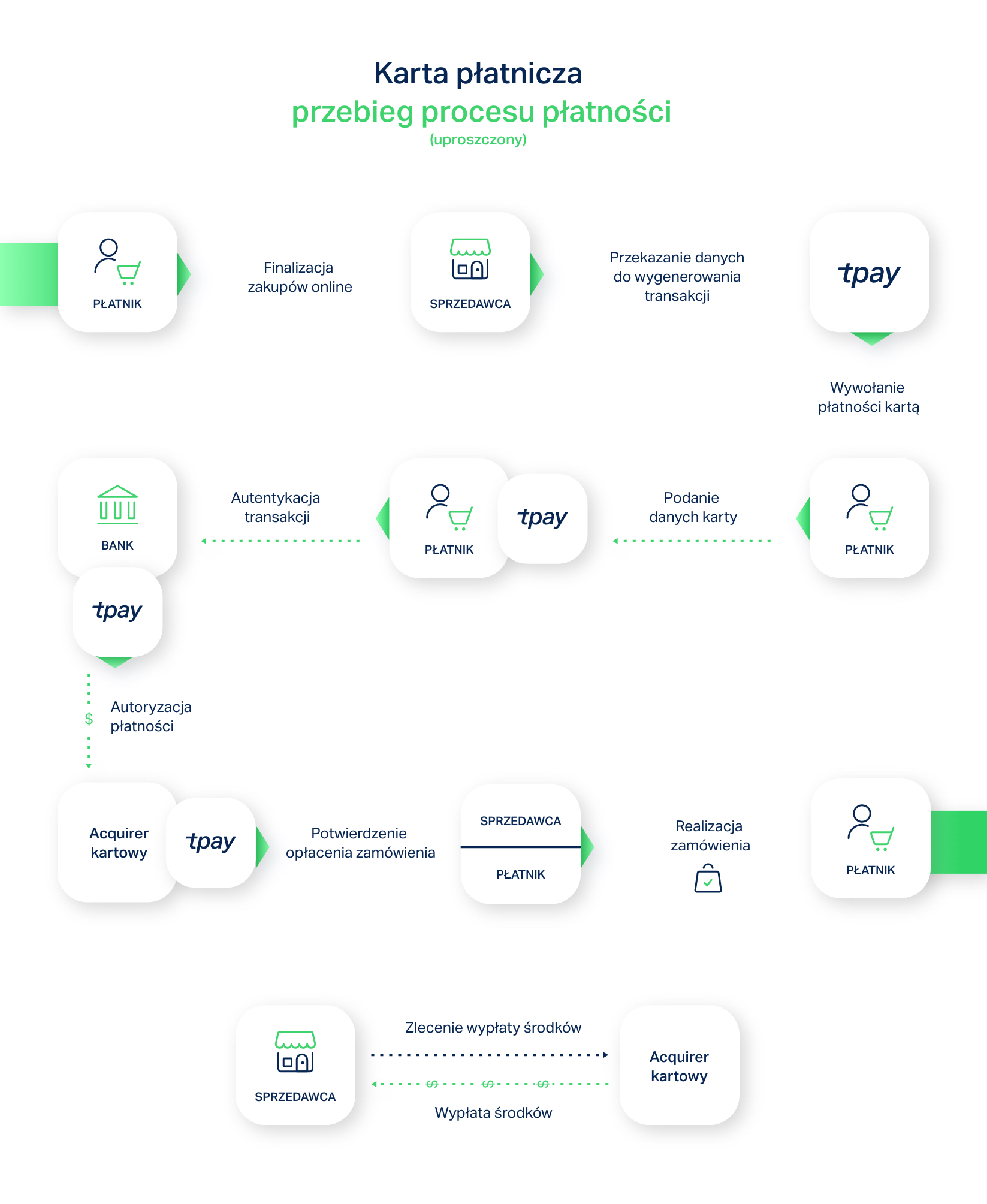

W procesie dokonywania płatności kartą w internecie biorą udział następujące strony: płatnik (klient sklepu), odbiorca płatności (sklep/sprzedawca/akceptant), operator płatności (np. Tpay), bank płatnika i sprzedawcy oraz acquirer kartowy (agent rozliczeniowy).

Operator płatności jest więc pośrednikiem między płatnikiem i sklepem a bankami i acquirerem - zapewnia panel transakcyjny (oprogramowanie umożliwiające wybranie metody i dokonanie płatności), doprowadza do przekazania środków, a także odpowiada za przekazanie płatnikowi oraz sklepowi potwierdzenia transakcji.

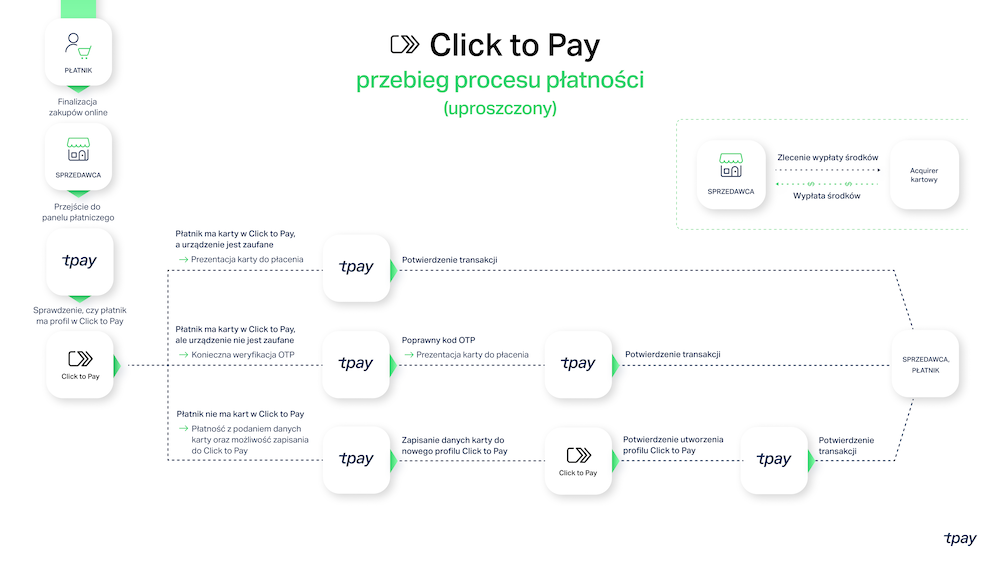

W przypadku Click to Pay:

Płatność kartą online krok po kroku

Kartą płatniczą można zapłacić w sklepie stacjonarnym czy u kuriera podczas odbioru paczki za pobraniem. W tym artykule skupiamy się na karcie płatniczej jako metodzie płatności online.

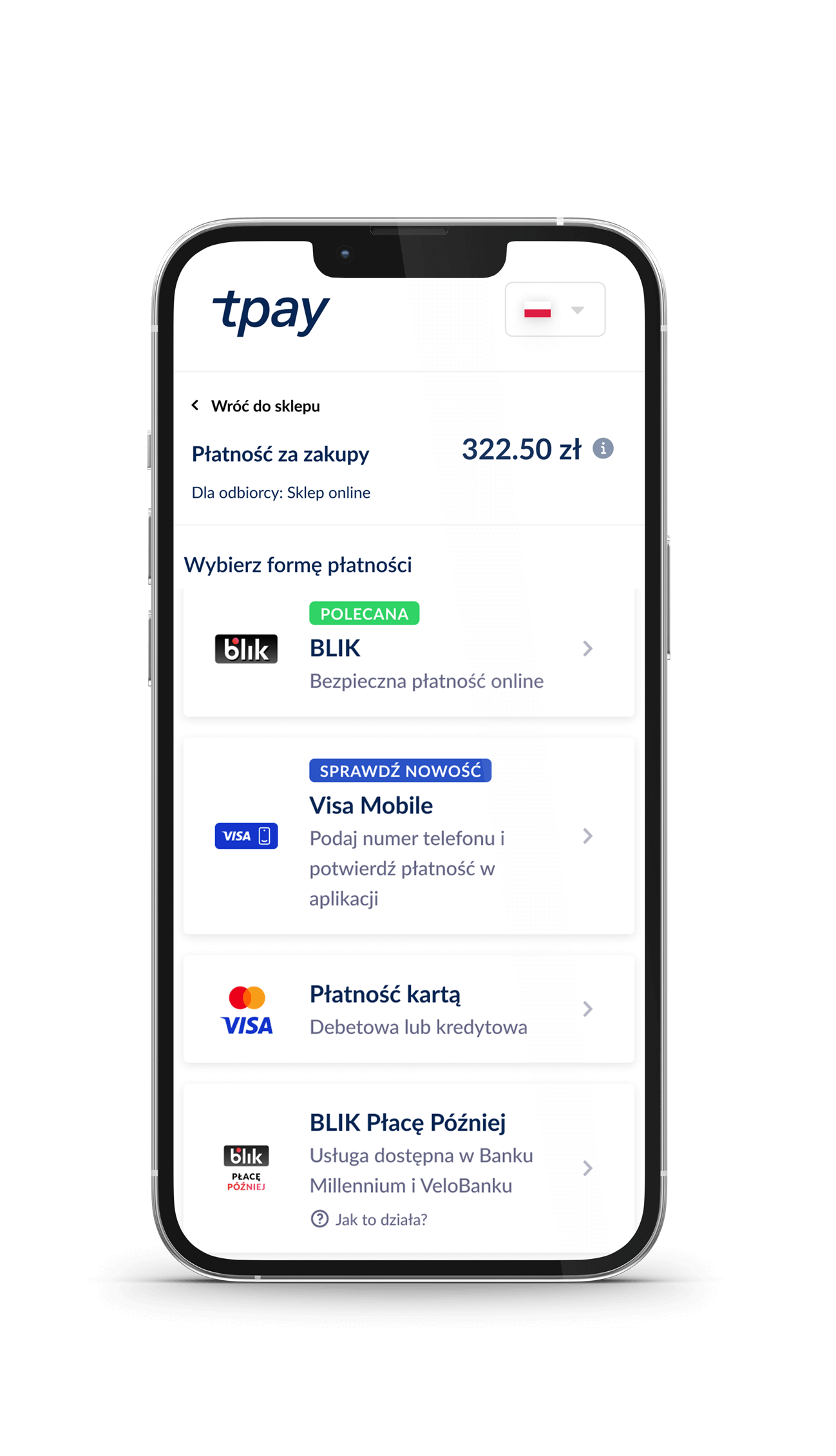

Gdy klient dodał już do koszyka wszystkie interesujące go produkty/usługi, przechodzi do finalizacji zamówienia. Podczas wybierania metody płatności wyświetlają mu się dostępne opcje, m.in. karta debetowa lub kredytowa. W wersji mobilnej w Tpay wygląda to tak:

Karta debetowa umożliwia korzystanie ze środków zgromadzonych na koncie bankowym. Natomiast karta kredytowa pozwala na korzystanie ze środków udostępnionych klientowi (płatnikowi) w ramach określonego limitu kredytowego.

Po wybraniu opcji “Karta”, klient przechodzi do formularza, w którym uzupełnia dane swojej karty. Jest zobowiązany do podania:

- numeru karty,

- daty ważności,

- kodu CVV2/CVC2 - 3-cyfrowego numeru znajdującego się na odwrocie kart np. VISA

Niekiedy także imienia i nazwiska oraz adresu e-mail.

Następnie klient zatwierdza transakcję i gdy nie ma przeciwwskazań (m.in. nie brakuje środków), autentykuje (uwierzytelnia) płatność - podaje np. kod 3D Secure. To jednorazowy kod wysyłany klientowi bezpłatnym SMS-em. Inną metodą stosowaną w ramach tzw. silnego uwierzytelniania (SCA) jest hasło i odcisk palca.

W ostatnim kroku klient wraca na stronę sklepu.

W trakcie opisanego powyżej procesu płatności, klient sklepu korzystającego z usług Tpay otrzymuje dwa maile:

- pierwszy informujący go o zainicjowanej (zarejestrowanej) transakcji,

- drugi potwierdzający transakcję, czyli informujący o poprawnym zaksięgowaniu płatności.

Jeśli płatnik zainicjuje transakcje, ale jej nie dokończy, w Tpay otrzyma maila informującego o oczekiwanej płatności, który zawiera link umożliwiający kontynuowanie transakcji (dowiedz się więcej ).

Click to Pay

W 2024 r. płatności kartowe uproszczono do zaledwie jednego kliknięcia! Wprowadzono Click to Pay - globalny standard płatności kartą w internecie, wdrażany w Polsce przez Mastercard i Visa:

- Szybkość: brak konieczności wpisywania danych karty

- Wygoda: wszystkie karty płatnicze w jednym rozwiązaniu

- Komfort: spójne nazewnictwo i wygląd procesu płatności

- Zaufanie: najwyższe standardy bezpieczeństwa

Płatność cykliczna kartą (rekurencja)

Z kartami płatniczymi wiążą się również wygodne płatności cykliczne - rekurencyjne. Dzięki nim płatnik może regularnie płacić np. za prąd czy serwisy VOD bez konieczności każdorazowego autoryzowania transakcji.

Jak działają płatności cykliczne? Proces jest bardzo prosty i bezpieczny - płatnik upoważnia odbiorcę płatności (sprzedawcę/usługodawcę/sklep) do cyklicznego obciążania swojej karty na podstawie zapisanego tokenu. Innymi słowy, odbiorca płatności nie posiada danych karty płatnika, a jedynie upoważnienie do wywoływania transakcji, na które zgodził się płatnik.

Rekurencja cieszy się dużą popularnością szczególnie w:

- organizacjach pozarządowych, gdzie stałe wpłaty umożliwiają realizowanie celów statutowych,

- w usługach abonamentowych, od sprzedawców oprogramowania typu SaaS po serwisy streamingowe jak np. HBO GO czy Tidal.

- Kierunek rozwoju e-commerce jasno wskazuje, że rekurencja ma przed sobą świetlaną przyszłość. Dzięki płatnościom cyklicznym klienci nie muszą pamiętać o stałych opłatach, zakupy są dla nich wygodne, a nawet mogą dzięki temu zaoszczędzić, natomiast sprzedawcy mają stałe dochody. Poprzez rekurencję można już zamawiać zarówno karmę dla zwierząt, jak i kawę - wyjaśnia - wyjaśnia Mateusz Wachowski, Key Account Manager w Tpay.

Dowiedz się więcej o płatnościach cyklicznych!

Chargeback

Kolejnym rozwiązaniem związanym z płatnościami kartą jest chargeback, czyli obciążenie zwrotne. To procedura umożliwiająca odzyskanie pieniędzy za zakupy za pośrednictwem banku, czyli wydawcy karty. Skorzystać z niej można w sytuacji, gdy sklep (akceptant) nie wywiąże się z umowy, np. nie wyśle towaru, otrzymany towar jest inny niż zamówiony, konto zostało obciążone kilkukrotnie czy na wyższą kwotę.

Przebieg procesu chargeback:

- Klient informuje bank o tym, że chce uruchomić procedurę chargeback.

- Bank rozpoczyna proces od kontaktu z acquirerem.

- Acquirer informuje akceptanta (sklep) o zgłoszonym chargebacku i daje mu określony czas (zwykle 7 lub 14 dni) na przedstawienie swojego stanowiska. Akceptant może zgodzić się z reklamacją lub przedstawić dowody świadczące o tym, że chargeback nie ma uzasadnienia. Jeśli akceptant uzna roszczenie lub w wyznaczonym terminie nie przedstawi dowodów świadczących o tym, że wywiązał się z umowy z klientem, musi zwrócić pobrane środki klientowi. Zazwyczaj acquirer pobiera te środki z salda akceptanta.

- Acquirer informuje wydawcę karty o stanowisku akceptanta i przekazuje dokumentację otrzymaną od niego, jeśli ten nie zgadza się z reklamacją.

- Ostatecznie wydawca karty informuje klienta sklepu o wyniku podjętego procesu.

Uruchomienie procedury chargeback może wiązać się ponoszeniem przez sprzedawcę dodatkowych kosztów związanych z jej obsługą.

- Karta płatnicza to jedna z trzech ulubionych metod płatności, dlatego nie warto z niej rezygnować z powodu możliwości uruchamiania procesu chargebacku. Lepiej dbać o to, by klienci byli zadowoleni z zakupów. Dostęp do regulaminu, dobre opisy produktów, sprawny proces płatności czy towar zgodny z informacjami zawartymi na stronie sklepu, to jedne z tych elementów, o które warto regularnie dbać - mówi Karol Pietruszewski, Sales Specialist w Tpay.

Czy płatność kartą online jest bezpieczna?

“Do weryfikacji tego, kto posługuje się kartą, jest używana nie tylko zaawansowana technologia, ale także rozwiązania oparte na sztucznej inteligencji. Pomaga ona wychwytywać niepokojące płatności, a tym samym zapobiegać oszustwom” - wyjaśnia Visa, globalna firma zajmującą się technologiami płatniczymi, wydawca kart płatniczych.

Visa, Mastercard, JCB, Discover i American Express powołały Radę ds. Standardów Bezpieczeństwa PCI, aby wprowadzić spójne zasady ochrony danych właścicieli kart na całym świecie. Stworzyły Standard Bezpieczeństwa w Branży Kart Płatniczych (PCI DSS) - specjalny zbiór wymogów, które mają na celu ochronę danych płatniczych.

Tpay dysponuje certyfikatem PCI DSS i PCI 3DS - dowiedz się więcej.

Aby zakupy online były bezpieczne, Visa radzi m.in.:

- Nie ujawniać haseł i danych karty kredytowej i innych wrażliwych danych przez maila czy SMS-a oraz nie przekazywać pieniędzy, jeśli w pełni nie ufamy odbiorcy.

- Korzystać z innej formy kontaktu niż ta, którą była pierwotnie wybrana. Na przykład, zamiast odpisywać na maila z prośbą o przekazanie informacji bankowych, lepiej w odpowiedzi zadzwonić do banku.

- Nie klikać w linki i nie pobierać załączników dostępnych w mailu i SMS-ie czy w korespondencji w serwisie sprzedażowym, a także nie przesyłać ich znajomym, rodzinie. Po najechaniu kursorem na przesłany link lub adres e-mail, z którego otrzymało się wiadomość, można sprawdzić, czy jest poprawny - nie budzi żadnych wątpliwości.

- Upewniać się, że sklep internetowy jest bezpieczny - czy adres URL rozpoczyna się od “https”, czyli połączenie jest szyfrowane, czy sprzedawca w widocznym miejscu udostępnia regulamin, czy współpracuje z operatorem płatności.

Wymienione powyżej wskazówki są ważne także dla e-sprzedawców. Płatność kartą za zakupy w internecie wciąż jest popularna i warto ją udostępniać. Powinno jednak wiązać się z tym zdobywanie zaufania internautów.

Chcesz, aby Twój panel transakcyjny umożliwiał płatność najpopularniejszymi metodami płatności, a dostępny operator płatności był jasnym sygnałem dla klientów, że mogą bezpiecznie robić u Ciebie zakupy? Skontaktuj się z nami, zapytaj o ofertę!

Zapoznaj się z porównaniem metod płatności online i sprawdź, która z nich jest najlepsza pod kątem: bezpieczeństwa, wygody i szybkości!